贈与を受ける前には確認を 住宅取得資金贈与の非課税制度

- 2015/10/22

- ハウジング

相続時精算課税制度の特例活用

前回に続き、「住宅の資金援助と相続税」を取り上げます。今回は住宅取得資金の贈与を受けた場合の非課税制度(特例)について考えてみましょう。解説は、刀祢税務会計事務所(和歌山市寄合町)の税理士・刀祢真大さんです。

住宅を贈与によって取得したり、住宅資金の贈与を受けたりしたとき、贈与税が掛かってきます。刀祢さんは「これから家を購入する人への生前贈与として、『住宅取得資金贈与の特例』を利用することができます」と話します。

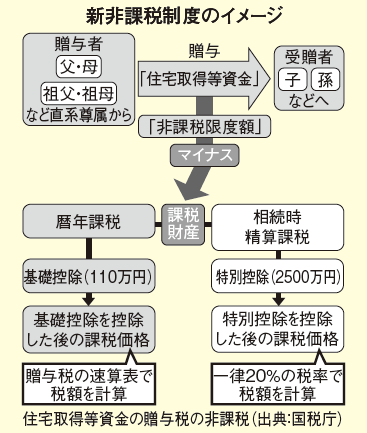

この特例は、住宅購入資金として贈与を受ける場合、平成27年度中の契約で最高1500万円まで贈与税が掛からないというもの。暦年課税制度の基礎控除額110万円や相続時精算課税制度の2500万円と組み合わせて使うこともできます。

対象者は、贈与を受ける年の1月1日時点で20歳以上の子・孫。通常の相続時精算課税制度と異なり、贈与側である直系尊属の親・祖父母の年齢制限がなくなります。

「非課税限度額や、住宅の登記簿上の床面積など、それぞれ対象となる住宅の適用要件が決まっているので、贈与を受ける前には確認してください」とアドバイスします。

また、この特例を利用するには、結果的に贈与税がゼロであっても確定申告が必要になります。確定申告や申告手続きに添付する書類も早いめに準備するようにしましょう。特例は、31年6月30日まで継続される予定。

生前贈与を活用するためには、いろいろな知識が必要になります。本末転倒とならないためにも、気になることは専門家に相談を。